今週の米国株は最後の金曜日にS&P500は2.4%上昇、Nasdaqは3月中旬以来の最高の3.8%の急上昇、ダウ平均が1.47%の急反発をしました。

この上昇を受け、一部の投資家の間では底打ちの兆しが見え始めているということが言われておりますが、本当にそうなのでしょうか?

今回は現在のアメリカの経済情勢とチャートから底値かどうかを考察していきます。

- 現在の経済状況

- 今の株価は買い時なのか

今週末に急反発!今が底値か?

今週の値動き

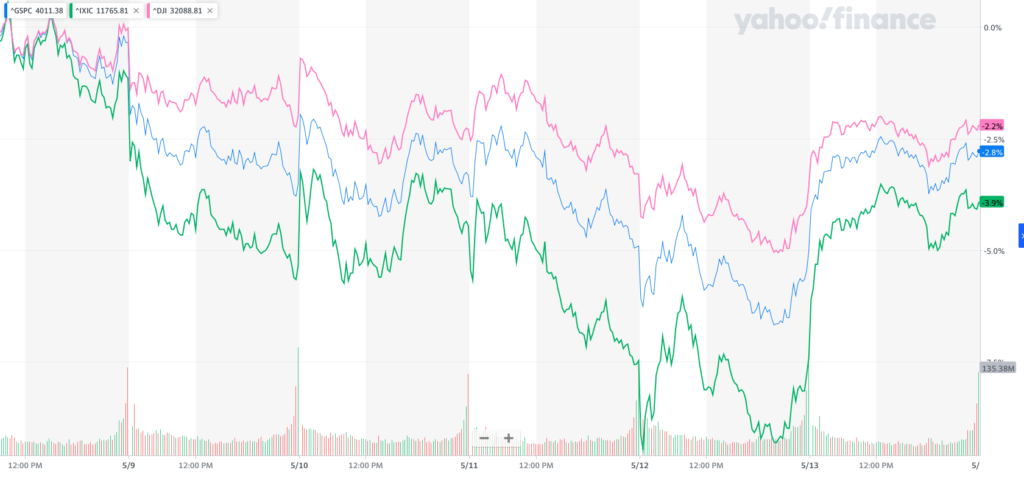

上の図は今週の米主要3指数のチャートになります。

緑がナスダック、青色がS&P500、ピンク色がダウ平均になります。

5月11日にCPIの発表があり、インフレが高止まりしているとの懸念から株式市場はさら下落しました。

しかし、5月13日に急反発し、CPIの発表を受けての下落はほぼ帳消しする上昇となります。

CPIは予想を上回り、インフレ懸念はますます高まる

上の図はアメリカのCPIになります。

過去最高ペースで上昇していた過去一年と比べると、市場予想の8.1%は上回ったもののペース自体はやや鈍化傾向にあります。

これをうけ「インフレはピークアウトした」と考える人もいますが、いずれも過去と比較して最高ペースなのを考慮すると、まだまだインフレ懸念は高まっていくでしょう。

インフレは長期にわたって8%台を推移か?

連邦海軍信用組合のコーポレートエコノミスト、ロバート・フリック氏は現在のインフレについてこう発言しています。

「インフレは既にピークをつけたかもしれないが、8%前後での横ばいさえも示唆している可能性がある」

アメリカはインフレにより一般家計の財政に大きな打撃を与えています。

しかし、インフレは決して悪ではなく、国の経済成長のためには必要とされています。

一般的に賃金の伸びが物価の伸びを上回っていれば、その国は好景気である場合が多く、人々の消費マインドも高い状態が維持されます。

ではどのような時に賃金の伸びが物価の伸びを上回るのかというと「企業の経営状態が良い時」になります。

企業の経営が良ければ、企業は労働者に賃金として売り上げの一部を還元します。そうすると人々の消費マインドは向上し、人々の購買意欲は活性化し、さらに経済が良くなっていくということです。

アメリカのリセッション入りは近いか?

パウエル議長は「アメリカ経済は好景気であり、企業の財務状態も高水準である」と述べ、アメリカ経済に強気の姿勢を見せています。

しかし、現在のアメリカのインフレの上昇率は賃金の上昇率を上回っています。

インフレ調整後の実質平均時給は前年同月比2.6%減少、13カ月連続でマイナスとなり、物価の上昇のペースに賃金の上昇は追いついていないことがわかります。

このことから、人々の消費マインドは低下し、購買に積極的にならないことから企業の業績は悪化し、不景気入りする可能性が高まっています。

インフレはピークアウトしたとも考えられますが、CPIの発表が市場の予想を下回ったことやインフレにより一般家計への財政に打撃を与えていることを考慮すると、調整局面はまだまだ続くでしょう。

実際に株式などのリスク資産からマネーが流出しており、人々のマインドは確実に悪化しているぞ!

現在の米国株は割安?

S&P500

上の図はS&P500の過去2年の週足チャート、週足MACD、RSIになります。

この図を見ると100週移動平均線を下値抵抗線として、反発しています。

一時はここを下回る可能性が高まっており、市場の心理は悪化していましたが、4000ポイントという大きな境目であることと100週移動平均線ということもあり、強い抵抗線になっていることがわかります。

しかし、1週間の中では3000ポイント台まで下がっており、引き続き4000ポイント台を保てるのか、下回るのかは注目されています。

ここを下回れば、米国投資家が重視すると言われる200週移動平均線をターゲットに一段と下がることが予想されます。

ここで反発するようであれば、買い増しても良いとは思いますが、4000ポイントが大きな抵抗線になっていることを考えると、4000ポイント台でどう動くかは見つつ判断するべきです。

私はRSIが30を下回るか、200日移動平均線である3400台まで下がるようであれば買い増します。

NASDAQ

次にNASDAQになりますが、ハイテク株を中心に取り扱っている指数とあって、100週移動平均線を下回り、年初来からは大きく値を下げています。

コロナ以降の超回復は目を見張るものはありましたが、金融引き締め局面では引き続き上値の重い展開が続くでしょう。

RSIも30と割安感は出てきていると言えます。しかし、金融引き締めの局面ではハイテク株が大きく売られる局面ではあるので、やや買い向かいづらい局面であることには間違いありません。

しかし、ハイテク株が現在の米国の主要企業であることは事実としてあります。金融引き締めの段階では売られる傾向にありますが、引き続き強い成長を見せていく指数であることには変わりありません。

私は200日移動平均線である「10700ポイント台」で買い増すことはもちろんですが、週足MACDのゴールデンクロスが発生した段階で買い増します。

ダウ・ジョーンズ工業株価平均

ダウ・ジョーンズ工業株価平均(一般的にダウ平均と呼ばれる)のチャートを見ていきましょう。

ダウ平均もS&P500やNASDAQと同様に下落トレンドであることには変わりありませんが、S&P500と比較しても、下落幅は比較的小さくなっています。

これはダウ平均が30社で構成されているおり、そのどれもが優良企業であるためです。

例えば。S&P500やNASDAQに構成されているアマゾンをはじめとする、超グロース株は含まれておらず、これらの銘柄は年初来から20%を超える大幅続落していたことを考えると、ダウ平均の下落幅が小さくなる理由がわかります。

ちなみにいうとAppleはダウ平均に組み込まれています。

ダウ平均も年初来から下落トレンドであることには変わりはなく、引き続き上値の重い展開が予想されます。

RSIも38とまだまだ売られている傾向もないことを考慮すると、ダウ平均はまだ買い時ではないでしょう。

- S&P500とNASDAQは過去から見ても割安の水準になりつつある。

- 200週移動平均線をターゲットとして買い判断を行う。

まとめ

今回は米国経済と株価の値動きについて解説していきました!

米国経済は引き続きインフレ懸念やリセッションが懸念される中で積極的に買い向かうことは厳しいかもしれません。

しかし、誰もが悲観的になっている時こそ買い向かうことも重要であることを覚えておきましょう!

最後まで読んでいただきありがとうございました!

↑気軽にポチッと

チキン兄さんのTwitterのフォローも忘れずにしてくれ!

コメント