前回のMeta(旧Facebook)の決算では、アクティブユーザー数の懸念やメタバースへの事業転換が不安材料となり、Meta(旧Facebook)は最高値から52%も減少するなど厳しい状況が続いていました。

私は兼ねてからMeta(旧Facebook)の財務状況を見る限り、もっと評価されるべきと思っていましたので、今回の決算を受けての上昇は嬉しい限りです。

このサイトは、投資の知識やおすすめの商品、直近の株式市場について毎日発信しています。

あなたはこのサイトを見続けるだけで、投資の知識を得ることができ、正しい投資判断が可能になるでしょう。

↑気軽にポチッと

Meta(旧Facebook)の第1四半期決算内容

Meta(旧Facebook)の主な決算内容は下記の通りです。

- 売上高が前年同期比7%増加(26,171百万ドル→27,908百万ドル)

- 営業利益が前年同期比25%減少(11,378百万ドル→8,524百万ドル)

- EPSが前年同期比18%減少(3.30ドル→2.72ドル)

これを見ると売上高は伸びていますが、営業利益やEPSが減少しています。

やはりMeta(旧Facebook)の売上高が上昇しているのにもかかわらず、営業利益が減少していることからMeta(旧Facebook)の利益率は悪化していることがわかります。

EPSも減少しているとこから、一株あたりの利益といった観点でも悪化していることは明白という結果になりました。

Meta(旧Facebook)のアクティブユーザー数

前回決算で悲観的に思われたアクティブユーザー数についてですが、下記の通りの結果になりました。

- デイリーアクティブユーザー数が前年同期比4%増加

- 月間アクティブユーザー数が前年同期比3%増加

この発表は結果として投資家にかなり好感を持たれました。

アクティブユーザー数の減少はFacebookというアプリがTiktokなどのショート動画の出現やその他SNSの普及により、使われないアプリになったのではないかという証拠になっていました。

しかし、今回の発表でFacebookは世界的にまだまだ使用されており、ペースは鈍化しつつも増加しているということを証明しました。

Meta(旧Facebook)の貸借対照表

次にMeta(旧Facebook)の貸借対照表について見ていきます。

- 現金が前年同期比10.3%減少(16,601百万ドル→14,886百万ドル)

- 有価証券が前年同期比7.6%減少(31,397百万ドル→29,004百万ドル)

- 流動資産が前年同期比11.1%減少(66,666百万ドル→59,265百万ドル)

- 流動負債が前年同期比0.2%減少(21,135百万ドル→21,086百万ドル)

私が気になった項目を4つ抽出しました。

まず、現金が10%近く、減少しており、有価証券(主に株式という認識で問題ありません)も減少しています。

これはMeta(旧Facebook)のキャッシュポジションが減っていることを示しており、一般的に考えると良いこととは言えません。

なぜキャッシュポジションが減っているのかは、キャッシュフローの表を見る必要があります。これはまた後ほど紹介するので、今は触れません。

私がある程度楽観的に見ているのは、流動比率がまだ2.8もあることから短期的な資金繰りはもちろん、長期的に見ても安定性はあると思います。

流動比率が1.2以上で優良と言われることを考えると、まだまだ財務健全性は非常に高いと言えるでしょう。

Meta(旧Facebook)のキャッシュフローについて

私は企業がどこにキャッシュを使い、どこからキャッシュを得ているのかを重要視しています。

キャッシュフローについて重要だと思ったことは下記の通りになります。

- 営業活動からのネットキャッシュが前年同期比14.9%増加(12,242百万ドル→14,076百万ドル)

- 設備投資費用が前年同期比%減少(4,303百万ドル→5,441百万ドル)

- 自社株式買い戻し金額が前年同期比11.1%減少(3,939百万ドル→9,506百万ドル)

私は営業活動からのネットキャッシュが15%近く上昇していることに驚きました。

これは、Meta(旧Facebook)は営業活動から多額の現金を得ていることを意味しており、利益率の高いビジネスを行なっていることになります。

営業活動から多額の現金を得ていて、前年よりも多くの現金を獲得しているのに、なぜMeta(旧Facebook)の現金は減少しているのでしょうか?

これは設備投資と自社株買いが答えになります。

Meta(旧Facebook)は設備投資と自社株買いを合わせて15億ほど行っており、これは営業活動から得ている現金以上になります。

つまり、Meta(旧Facebook)は営業活動から得た利益以上を設備投資と自社株買いに回しているために、総合的な現金比率が減ってしまっているということがわかります。

設備投資というのはメタバース事業への進出に必要になっていることは明白であり、積極的に株主還元を行なっていることもいい点だと思います。

現金比率が減ったといっても財務健全性は他の企業と比較してもかなりいい状態であることは間違い無いので、私はまだまだMeta(旧Facebook)は安すぎるとまで思っています。

広告収益の今後

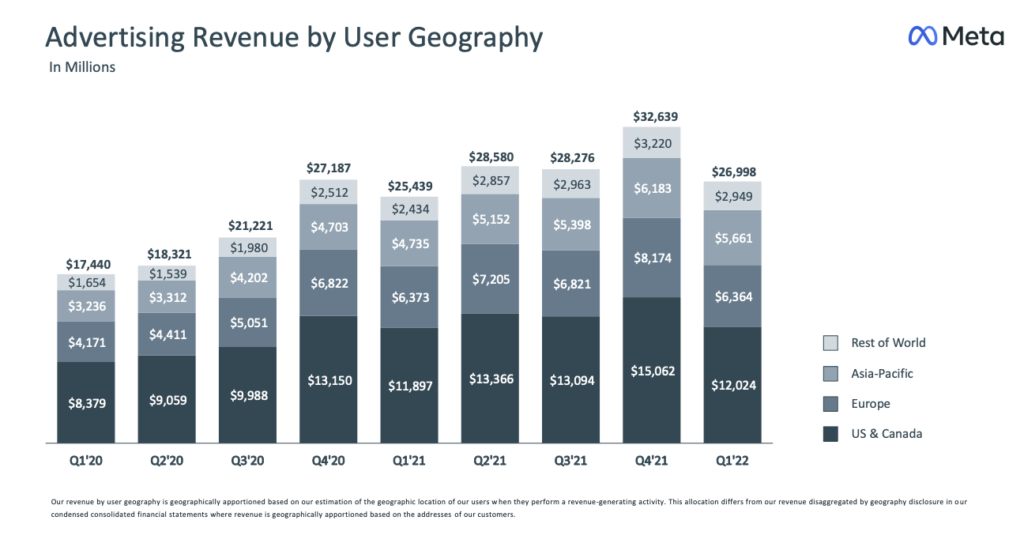

上の図はMeta(旧Facebook)の広告収益の地方別分布になります。

これを見ると、アメリカとカナダの割合は以前高く、アジアやヨーロッパの割合は低くなっています。

ヨーロッパが低いことは人口数を考慮すると必然ですが、アジアに関してはまだまだ伸びていく余地はあると思います。

アジアの人口は世界トップレベルに増えていくことは間違い無いですし、現在もインドを中心に人口は増加していってます。

これらの国のデジタル化が進むことで更なる収益が期待できるとも考えています。

2021Q4と比較すると、広告収益は落ちていますが基本的に前年と比較することが多いので過度に心配する必要はないと思います。

前年度と比較するとアジアを中心に収益拡大に成功しており、今後も人口が増えることを考えるとまだまだ事業拡大は可能だと私は考えています。

Meta(旧Facebook)の株価分析

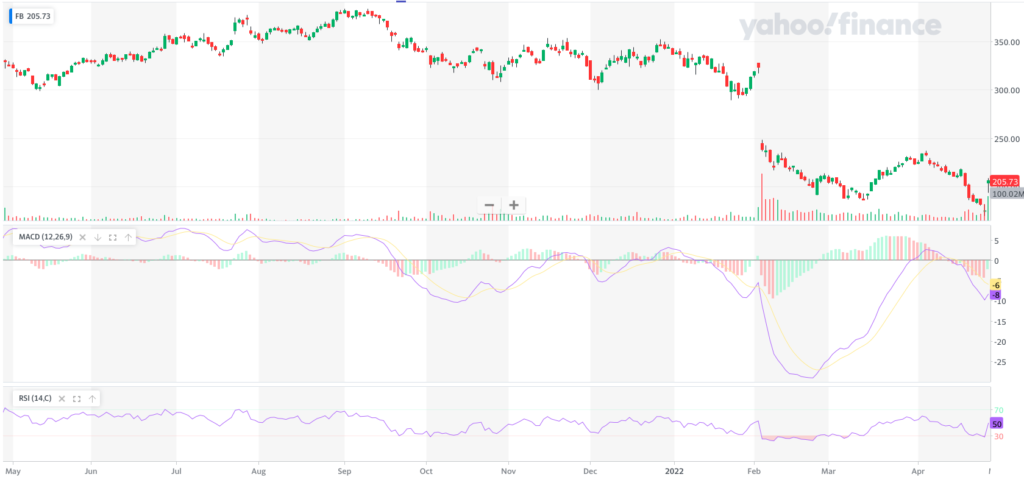

上の図はMetaの直近値動きになります。

Metaは決算発表後に急上昇し、174ドルから205ドルと急上昇しました。

前回の決算から大幅な下落トレンドとなっておりましたので、この反発は今回の決算内容が投資家たちに交換を持たれたと考えていいでしょう。

とはいえ、前回の決算前の株価には戻ってはおりませんので今後上昇トレンドに転換するのかには注目が集まります。

週足チャート

上の図は週足チャートになります。

黄色が25日移動平均線、紫が50日移動平均線、ピンクが100日移動平均線、緑が200日移動平均線となります。

週足チャートは基本長期運用時に使用するものなので、直近の値動き等の分析には使用しませんが、私は基本長期運用の方針なので週足でも見ていきます。

週足チャートを見ていくと、やはり今後の抵抗線は234ドルになると思います。ここを上抜けできれば2021年に抵抗線となっていた250ドルがターゲットになり、そこも上抜けするようであれば100日移動平均線の288ドルへの上昇が期待できます。

やはり、財務健全性や収益性を考慮しても現在の株価は売られすぎだと感じます。

もっと評価されるべき企業だと思いますし、今後の利益もかなり期待できると私は考えています。

日足チャート

上の図は日足チャート、MACD、RSIの図になっています。

これを見ると、想像の通り前回の決算以降MACD、RSIともに売られすぎを示しておりました。

しかし、決算の発表後はFacebookはもう成長できないと騒がれておりましたので、買い向かうのはやや難しかったと思います。

私はMeta(旧Facebook)の財務健全性や現金比率が高いことやMeta(旧Facebook)が毎年キャッシュを大量に得ていることを知っていたので今後の株価に過度に悲観することはありませんでした。

今後も上値は重い展開は続く可能性はありますが、長期的に見てMeta(旧Facebook)は上昇していくと思います。

Meta(旧Facebook)の現在の株価は割安?

結論から言うと、現在の株価は安すぎると思います。

金融引き締めやインフレの懸念、ウクライナ情勢などのアメリカ経済全体の懸念事項はもちろんあると思いますが、Meta(旧Facebook)はもっと評価されるべき企業だと考えています。

現在の株価で落ち着くとは思えませんし、長期的に見れば現在の株価は割安だと思います。

しかし、今後のアメリカ経済がリセッション入りする可能性も拭いきれませんし、本格的な上昇トレンドへの転換は確認できておりませんので、今後も株価が下がっていく可能性があると言うことは覚えておきましょう。

まとめ

今回はMetaの決算について解説していきました。

私は前からMetaについては過小評価されていると考えています。

今後も現在の成長率を維持できるのであれば、現在の株価はかなり安いと思います。

少しでも皆さんの投資判断の助けになれば幸いです。

↑気軽にポチッと

コメント