このサイトを見にきているということは、かなり金融リテラシーが高いといっても間違いありません。

なぜなら、まだまだ日本は投資を始めている人さえも少ないからです。

そして、投資を始めたうえで、投資の知識やを探しているということは、かなり経済に目を向けている方だと思います。

このサイトは、投資の知識やおすすめの商品、直近の株式市場について発信しています。

あなたはこのサイトを見続けるだけで、投資の知識を得ることができ、FIREに一歩近づくことができるでしょう。

↑気軽にポチッと

2022年4月最新版 つみたてNISAにおすすめな投資信託を紹介

皆さんの中には最近から投資を始めて、商品が多すぎてよくわからないって思ってる方やとりあえず積み立てたいけど最適な投資先がわからないって方も多いと思います。

目的によって投資する先はそれぞれ違いますし、何年保有していくのかによっても変わってくると思います。

しかし、大半の方は老後資金のために投資を始めている方が多いと思いますので、今回はそんな方達のために紹介いたします。

つみたてNISAのメリットは?

まず知っておきたいのは、つみたてNISAのメリットです。

つみたてNISAの最大のメリットは20年間の非課税運用制度です。

これはつみたてNISA口座で100万円運用していたとして、2030年に投資していた100万円が 180万円になっていたときに、通常の口座なら税金20.315%がかかってしまいますが、つみたてNISAなら非課税ですので全額自分の資産となります。

このときにかかる税金は180万円ではなく、あくまでも利益である80万円の部分にかかります。つまり、16万円ほど税金が取られるということです。

つみたてNISA運用時に注意すべきこと

つみたてNISAで最も注意すべきことは、途中で商品を変えたくなった場合です。

今後商品を変えたくなるタイミングはあると思いますが、必ず商品を売却だけはせずにつみたて対象を変えるだけにしてください。

なぜかというと「つみたてNISA」の運用商品を変更することは可能ですが、これまで積み立てていた投資信託を売却して、その資金でほかの投資信託を購入すると非課税枠を消費してしまいます。

保有している投資信託を売っても非課税枠は戻りませんし、投資信託を新たに購入すれば、その購入金額分の投資枠は消費されてしまうからです。

年間非課税枠は40万円なので、非課税枠を使用して30万円分日本株を買っている場合、その非課税枠分の日本株を全部売却して米国株を購入したとしても40万円分の非課税は受けれません。

非課税になるのは、差額の「40万円−30万円=10万円」になります。

ここは必ず知っておきましょう。

つまり、つみたてNISAは買い替え等には向いていないため、基本的に20年後も安定した商品を選ぶ必要があるのです。

2022年4月最新版 つみたてNISAにおすすめ商品はこれ

私がおすすめする商品は「eMAXIS Slim 全世界株式 」です。

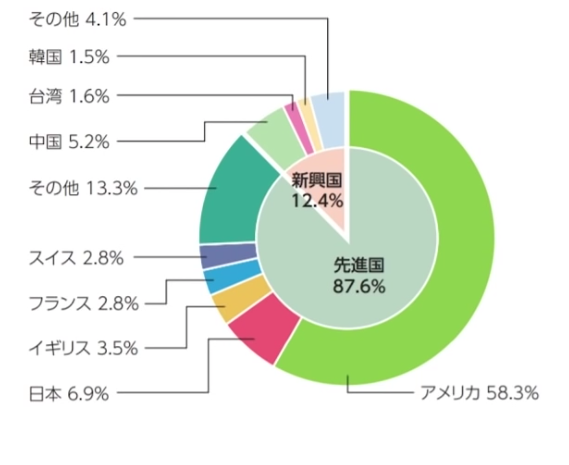

こちらは全世界の商品に投資できるものとなっており、割合は下記の通りになります。

投資信託とは

そもそも何で全世界に投資できるの?って思う方もいるでしょう。

それはこの商品が投資信託という商品だからです。

投資信託とは、投資家から集めたお金をひとつの大きな資金としてまとめ、運用のプロであるファンドマネージャーが株式や債券などに投資・運用しその運用の成果として生まれた利益を還元するという金融商品です。

つまり、皆さんが運用せずとも勝手に商品を選び、運用してくれるのが投資信託というわけです。

インデックス投資とは

「eMAXIS Slim 全世界株式 」はMSCIオール・カントリー・ワールド・インデックスに連動した値動きを目指す投資信託となります。

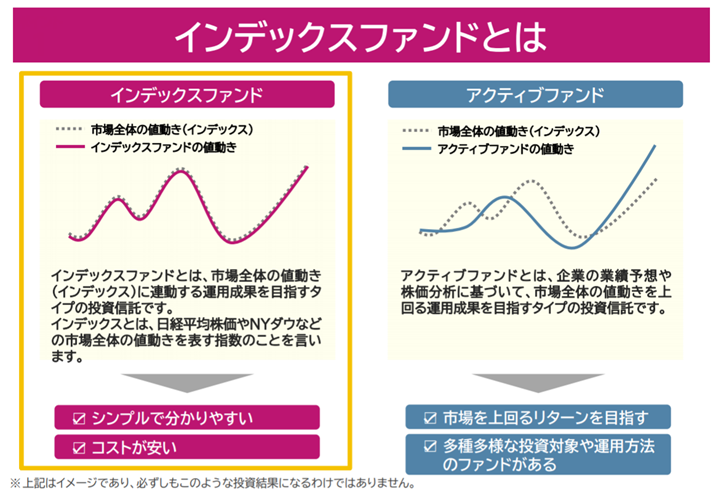

投資商品には大きく分けてインデックスファンドとアクティブファンドがあります。

二つの違いは下記の通りです。

インデックスファンドは市場全体の値動きに連動するので、比較的安定しリターンが出るというイメージです。

そして、アクティブファンドはプロが運用し市場の平均を上回ることを目的としています。

一見プロが運用するアクティブファンドの方が成績がいいと思いがちですが、長期的に見ると90%以上のアクティブファンドがインデックスファンドの運用成績に負けています。

しかし、短期的に見るとアクティブファンドはより大きなリターンが獲得できる可能性がありますが、つみたてNISAは長期運用を目的としているので、相性は良く無いと思いった方がいいでしょう。

eMAXISSlim 全世界株式(オール・カントリー)をおすすめする理由

まず、1番の理由は長期運用にはインデックスファンドがあっているということです。

一般的に経済成長をすれば、株価は上昇していきますから、今後も全世界が成長すると思う方は全世界株式を買うべきだと思います。

日経平均や米国株、新興国株式といったファンドも存在しますが、一国の割合が高くなってしまうので、リスク分散といった観点からも全世界株式はお勧めです。

全世界株式と調べると他にもファンドが出てくると思いますが、手数料の観点からもeMAXISSlim 全世界株式がおすすめです。

手数料はeMAXISSlim 全世界株式は0.1144%ですが、楽天全世界株式は0.212%となっています。

0.1%の違いなんてと思う方もいると思いますが、やはり20年以上の運用となってくると手数料も小さく無いので、一番安い手数料のファンドを選ぶに越したことはありません。

さらに、eMAXISSlimシリーズは業界最低水準の運用コストを目指しており、手数料引き下げ実績があることから今後も他社がより手数料を下げた商品を出してきたとしても、さらにその手数料を下回る水準になることが期待できます。

これらのことから私はeMAXISSlim 全世界株式(オール・カントリー)をお勧めします。

他におすすめの商品は?

全世界株式がお勧めなのはわかったけど、他におすすめはないの?って思う方もいるでしょう。

そんな方にお勧めなのはeMAXISSlim 米国株式(S&P500)です。

この商品はS&P500指数の値動きに連動する投資成果をめざしている投資信託です。

私もポートフォリオの大部分はこちらの商品となっています。

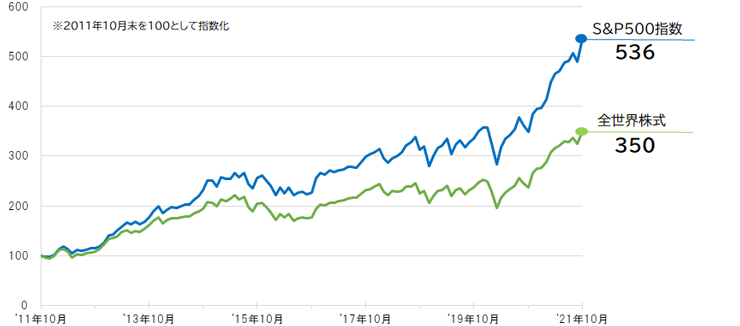

では全世界株式と米国株の実績はどうなのかというと下記の通りになります。

こちらを見ると、全世界株式よりも、S&P500の方が高いリターンであることがわかります。

じゃあS&P500に投資をしようと思う方もいるかもしれませんが、今後、米国が世界トップの国力を維持し続けるとは言い切れませんので、最初は全世界に投資をして、その後に変えていくといった手法がいいと思います。

SBI証券ではクレジットカードつみたてがお勧め!

でも毎月積み立てていくのは面倒だと思う方もいると思います。

しかし、最近はクレジットカードで積み立てが可能で、さらにポイントも貯まるので絶対に活用した方がいい方法になります。

このクレカ積立は、投信積立をクレジットカードで決済できる、SBI証券のサービスです。

利用できるクレジットカードは、三井住友カードの発行するクレジットカードの一部となります。

対象のクレジットカードは三井住友カードNLとなります。

下のようなカードです。

ポイント還元率は0.5%と通常のクレジットカードと変わりませんが、年間で40万円積み立てをするならば、2000ポイントも貯まるので、大変お得になります。

さらに、三井住友カード ゴールド(NL)にすれば、ポイント還元は倍になり、1%の還元を受けれます。

このカードは年間100万円以上使えば、翌年以降年会費永年無料、という従来の三井住友カード ゴールドにはない驚きの特典があります。(通常年会費5,500円)

Vポイント1ポイント=1円としてSBI証券の投資信託の買い付けが利用できる「Vポイント投資」のサービスも開始予定ですので、ポイントをまたさらに投資に回せます。

大変お得なシステムですので、SBI証券の方はぜひクレジットカードで積み立てをしましょう!

まとめ

今回はお勧めの投資信託を説明していきました。

個人的には米国株式もお勧めしたいですが、アメリカの政治や経済に大きく左右されるので最初のうちは全世界株式で投資をして、慣れてきたら米国株も購入していくといったやり方がいいと思います。

↑気軽にポチッと

コメント