私は給与の8割を米国株に投資をしているサラリーマンです。

あなたもこのサイトを見にきているということは、投資に興味を持ち、自発的に行動をしようとしている人だと思います。

このサイトは、投資の知識やおすすめの商品、直近の株式市場について毎日発信しています。

あなたはこのサイトを見続けるだけで、投資の知識を得ることができ、FIREに一歩近づくことができるでしょう。

↑気軽にポチッと

指標を理解し、投資での大失敗を未然に防ごう

よく「PER」という言葉を耳にすると思います。確かにPERは割安感を説明する際に有効的な指標であることは間違いありません。

しかし、PERだけでは判断できないことも株式市場の世界では多々あります。

そこで、今回は経済指標を理解することで買い時を見逃さずに、冷静に判断するために必要な知識について説明していきます。

これで、あなたは人の意見を聞かずとも株式市場を自分で理解し、判断できるようになると思います。

今の日本の厳しい現状

日本は相対的に貧しい国に

では、経済指標を学ぶということはどういうことなのかというのを日本の現状を交えて考えていきましょう。

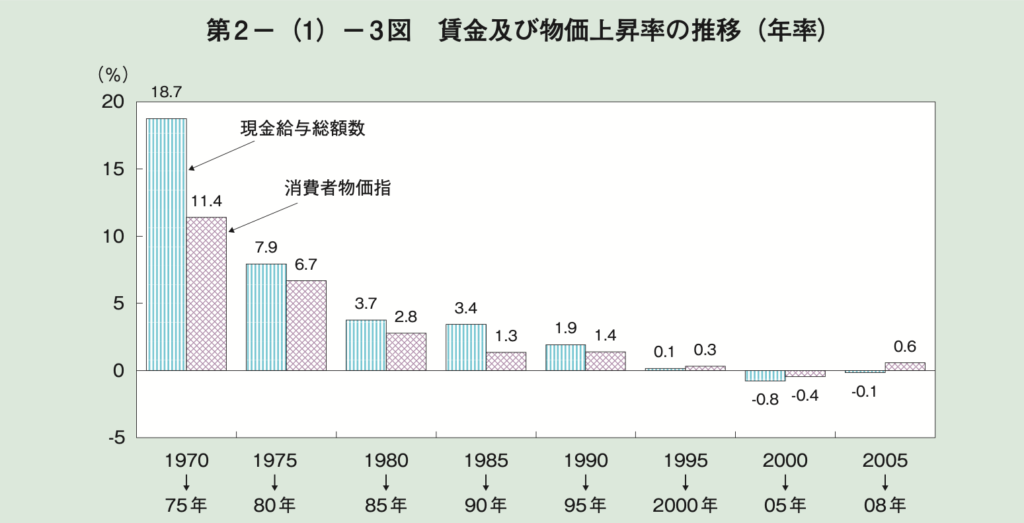

上の図は厚生労働省が出している給与支給額と消費者物価指数の推移です。

これを見るとわかるように、1900年後半から給与の支給額よりも物価の値上がり率のほうが高くなっています。

これは、日本人の生活はどんどん貧しく、苦しくなっていることを示しています。

普通は給与も上がり、物価も上がっていくことが一番望ましいと言われています。

給与が上がるということは企業の業績が良くなっていることを示していて、物価が上がるということは国が豊かになっていることを示します。

先進国は毎年2%程度のインフレを目標としているのにはこういった背景があるということです。

日銀短観について

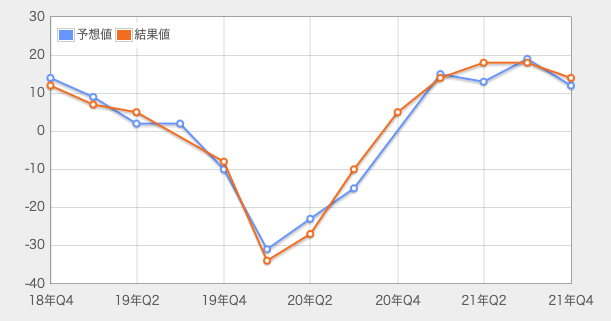

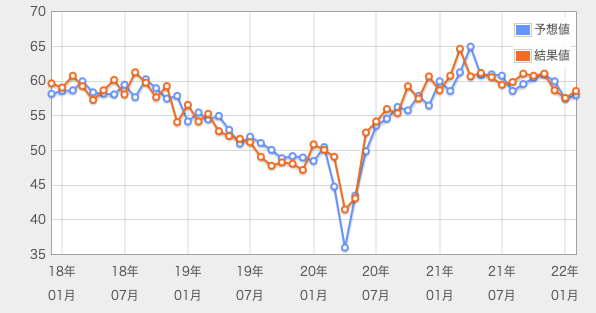

上の図はヤフーファイナンスが提供している「日銀短観」のチャートになります。

日銀短観とは日銀が発表する指標で、資本金10億円以上の企業、約1万社の企業に対して調査したものです。3か月に1度の調査で、企業が自社の業況や経済環境の現状・先行きについてどうみているかといった項目や、売上高・収益・設備投資等の実績・予測値などについて調査をします。日銀の行う金融政策に対して、重要な判断材料となっています。

実際にアメリカでの「Tankan」と用いられるなど、投資家たちにとっても日本経済を示す重要な指標となっていることがわかります。

これを見るとわかるように、コロナ禍以降急速に回復傾向にはあったものの、ペースは鈍化していき今は先行きに不安が生じているということがわかります。

つまり、経済が良くなる好材料が減ってきているということです。

原材料高が企業に与える悪影響

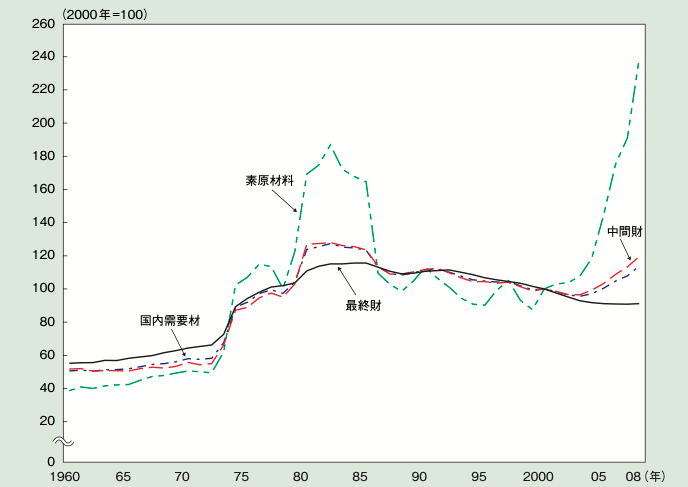

上の図は日銀が出している企業物価の推移となります。

この図を見るとわかるように、原材料高が高騰しているのにもかかわらず、最終材は上昇どころか低下しています。

これは、原材料が上昇したとしても国民の給与が上昇していないため、思うように物価も上げられないことを意味しています。

物価を上げてしまうと、国民の購買意欲が落ち企業業績が悪化してしまいます。

企業は材料価格は高騰しているのに、販売価格に転嫁できないという厳しい舵取りを迫られているのです。

いかに、日本の経済が厳しいということがわかるでしょう。

世界の経済指標

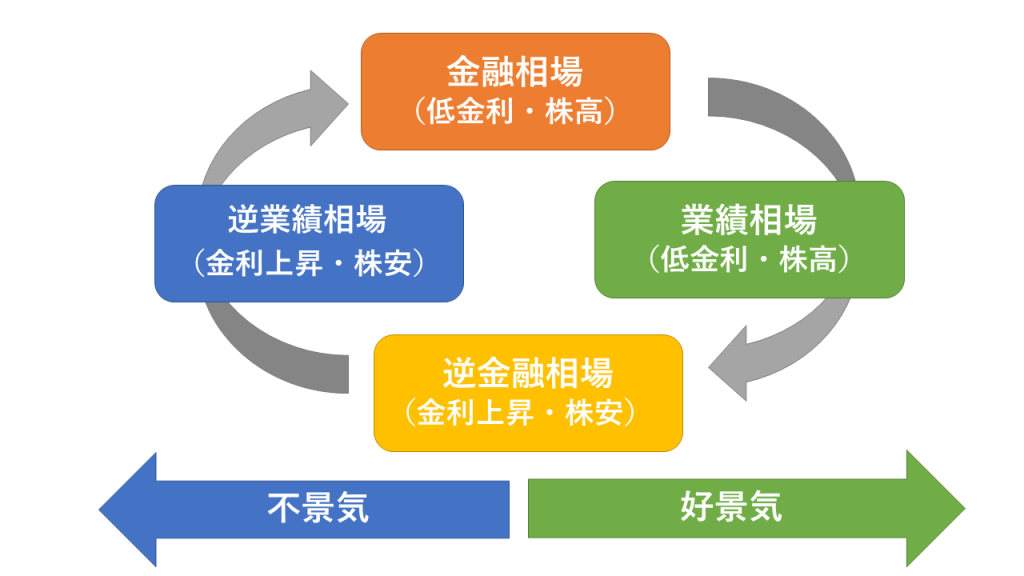

世界の経済は主に金融サイクルといった表現で表されます。

株価には好景気と不景気の境目で金融サイクルが変わっていくという理論があります。

それは「金融相場」「業績相場」「逆金融相場」「逆業績相場」です。

このサイクルは繰り返されており、株式相場の動向を確認する上でも役に立ちます。

主に下の図のようになります。

このように、不景気になると利下げが行われ、景気が過熱しインフレが進みすぎる場合は利上げを行い、景気を後退させるということです。

このように、経済は金利によって大きく左右されるということです。

日本の場合は、日銀の指値オペにより最低水準の金利になっているのにもかかわらず、景気は回復しないことから金利自体が機能しない状況になってしまっています。

不景気の前兆「長短金利差逆転」とは

長短金利差が逆転すると不景気に突入するということは前からよく言われています。

最近よく話題に上がる逆イールドとはまさに短期金利が長期金利を上回る状態のことです。

短期金利は政策金利とも言われており、政策によって大きく変わりますので利上げ局面では長期金利よりも短期金利が上回ってしまうことが多いのです。

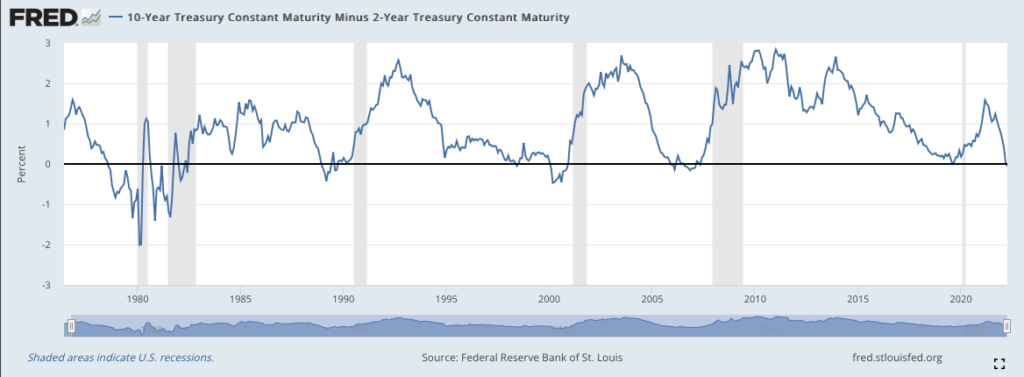

上の図は10年債利回りと2年債利回りの推移になります。

グレーの編みかけ部分が景気後退局面となり、その前に長短金利の逆転が必ず発生していることがわかります。

さらに、直近でも長短金利の逆転が生じていることから、株式市場は新たなフェーズに入ったと考える人も少なくないでしょう。

ではなぜ長短金利が逆転してすぐに不景気にはならずに、半年から1年以上かけて不景気になっていくのかというと、そもそも利上げは景気がいい時に行われるからです。

利上げを行うということは景気が加熱し過ぎていることを示しているので、すぐに株式市場が耐えられなくなるわけではないのです。

つまり、企業の業績が金利の上昇に関係なく上昇し続ければ不景気にもなりませんから、しばらくは好景気の状態が続くというわけです。

しかし長短金利の逆転の後には不景気が来るという大きな経済の流れは理解しておきましょう。

経済を理解しておくことで、いつが買い時なのか、今の経済状況でこの株価は割安なのか割高なのかを冷静に判断できるようになると思います。

アメリカの景況指数

上の図はヤフーファイナンスが出している「アメリカの景況指数」となります。

景況指数とは米供給管理協会が製造業約350社の仕入れ担当役員にアンケート調査を実施して発表される、景気転換の先行指標と言われています。非常に早い段階で発表される事から(翌月第1営業日)、注目度が非常に高い指標です。この指数が50%を超えれば景気拡大、下回ると景気後退を示しています。

現在は50を超えていることから、好景気ということになります。

企業分析によって優良企業を選ぶ

自己資本比率で安定性を

まず、企業分析において必要となってくるのが、自己資本比率です。

自己資本比率は自己資本比率=純資産÷総資本(負債+純資産)×100で表されます。

一般的に20%から50%程度の自己資本比率があれば問題ないと言われています。50%を超える自己資本比率があれば、企業の安全性はかなり高いと言えるでしょう。

自己資本比率は会社の財務面における安全性を見るための指標で、負債および純資産の合計額(総資本)に占める純資産の割合のことです。

つまり、自分たちのお金でどれくらい経営ができているかということです。

これが低くなってくると借金をしなければまかなえていないということになり、一般的に安全性は低くなります。

営業利益で企業の力を見る

次に重要なのが、営業利益です。

営業利益とは、損益計算書上に表される利益のひとつで、企業が本業で稼いだ利益を表します。売上高から売上原価を差し引いた「売上総利益」から、さらに「販売費および一般管理費(販管費)」を差し引いて計算します。

営業利益は言い換えると会社の本業による利益なので、本業での収益が好調かどうか、コストダウンなどの合理化が進んでいるかなどがわかります。

この営業利益が低いと、本業で稼げていないということになります。企業の単純な強さを理解するには重要な指標の一つと言えます。

PER・PBR・ROEを理解し、株価の判断を行う

PER、PBR、ROEとは、株価を評価する際に指標となる数値を表す言葉です。 それぞれの正式な名称と日本語の意味は以下です。

- PER(Price Earnings Ratio):株価収益率

- PBR(Price Book value Ratio): 株価純資産倍率

- ROE(Return On Equity): 自己資本利益率

PERとPBRは、株価を企業の経営成績や財政状況と比較した際に割高か割安かを示す数値で、 ROEは、株式資本に対してどれだけ利益を出したかを示す数値です。

PERとは

PERは、株価を1株当たりの利益で割って求めます。

PER(倍) = 株価 ÷ 1株当たり純利益

つまり、その時の株価が企業の1株当たりの純利益の何倍に相当するかを表しているということです。

PERは業種によって違いはありますが、一般的に15倍から18倍が適正であると言われています。

しかし、PERが30倍でも企業の成長率が高ければ適正な場合もあります。そこは経済指標も見つつ判断していくべきだと思います。

PBRとは

PBRは株価を1株当たりの純資産で割って求めることができます。

PBR(倍)=株価÷1株当たり純資産

つまり、現在の株価がその企業の1株当たりの純資産に対して何倍に相当するかを表しています。

一般的な判断基準として、PBRが1倍以上であれば割高、1倍未満であれば割安だと考えられます。

PERは利益を基準に判断していたのに対し、PBRは資産を基準に判断します。

この二つを併用することで、より精緻に分析ができると思います。

ROEとは

ROEの単位は%で、当期純利益を自己資本で割って100を掛けて算出します。

ROE(%)=(当期純利益÷自己資本)×100

つまり、株主が企業に拠出した資本を使ってその企業がどれだけの利益を獲得したかという指標です。

これは投資家の間では最重要指標とも言われております。

やはり、自分の資本がどう使われ、利益の獲得につながっていったかは気になるということです。

ROEの目安は10%ほどで、一般に、20%を超えると優良企業と評価されることが多いです。

ウォーレンバフェットもROEについては、特に重要であるとも発言しており、投資家の間で注目になるとこが多いです。

企業側もそれは理解しており、ROEを高める取り組みとして自社株買いを行ったものがあります。

つまり、企業が自ら自社株を購入し、自己資本を減らすことでROEを高めるということです。

まとめ

今回は投資をするにあたって必要な知識を詰め込んでみました。

これで、あなたは周りの意見だけでなく自分の判断で投資を行えるようになると思います。

自分の理解できないものには投資をするなといったことを肝に銘じて投資をしていきましょう。

↑気軽にポチッと

コメント